Broker ohne Nachschusspflicht – Erklärung und Definition zur Nachschusspflicht mit Brokern im Test!

Zuletzt aktualisiert & geprüft: 08.02.2023

20 Prozent fiel der Euro gegenüber dem Schweizer Franken, als die Schweizer Notenbank Anfang 2015 die Bindung an die europäische Gemeinschaftswährung aufgab. Ein Desaster für Trader, die auf einen gegenüber dem Franken steigenden Euro gesetzt hatten. Viele mussten mehrere Tausend Euro nachschießen, weil die übliche Absicherung nicht funktionierte. Wer Verluste von mehr als 100 Prozent vermeiden will, dem stehen mittlerweile aber mehrere Broker zur Verfügung, die auf eine Nachschusspflicht verzichten.

Nachschusspflicht in Kürze

- Bei CFD und Forex wird nur ein Teil eingezahlt (Hebel)

- Nachschusspflicht bei höheren Verlusten

- Einige Broker verzichten auf Nachschuss

- Oft niedrigerer Hebel

Nachschusspflicht am Beispiel des Franken-Anstiegs

Gut kann man das Problem der Nachschusspflicht am Beispiel der oben zitierten Franken-Aufwertung erklären. Zunächst hatte die Schweizer Notenbank verkündet, sie lasse ein Absinken des Euro unter 1,20 Franken nicht zu. Entsprechend spekulierten viele Trader bei 1,20 Euro gegen den Franken in der Annahme, dass dessen Wert ja nicht mehr weiter steigen kann, weil die Schweizer Notenbank vorher interveniert.

Als die Schweizer Notenbank den Kurs dann überraschend freigab, gab es kein Halten mehr. Der Franken wertete auf, der Kurs des Euro stürzte ab, zeitweise unter 1,00 Franken. Auch wer sich mit einem Stop-Loss-Kurs scheinbar abgesichert hatte, hatte keine Chance. Denn weil niemand kaufen wolle, konnten die Aufträge nicht ausgeführt werden – oder erst, als es bereits zu spät war.

Als Folge verloren einige Forex-Trader ein Vielfaches ihrer Einlage. Wer beispielsweise 1.000 Euro gegen den Franken investiert hatte, der hatte bei einem Hebel von 200 eigentlich 200.000 Euro in das Währungspaar EUR/CHF gesteckt. Deshalb wird die Einzahlung beim Forex-Handel als Sicherheitsleistung oder Margin bezeichnet, sie ist eben nicht der Kaufpreis, sondern nur ein Teil davon, der zumindest Verluste im üblichen Rahmen absichern soll.

Entsprechend machte ein Trader bei einem Kursminus von 20 Prozent 40.000 Euro Verlust und musste 39.000 nachzahlen. Die Verwerfungen waren so heftig, dass nicht nur einige Trader Privatinsolvenz anmelden mussten, sondern auch der Broker Alpari und in der Folge sogar das Deutsche Anlegerfernsehen, das mit Alpari seinen größten Kunden verlor.

Wie realistisch ist ein weiteres Ereignis dieser Art?

Bei CFDs gibt es das gleiche Problem, auch hier wird mit einem Hebel gehandelt. Nun war die Kopplung des Euro an den Franken sicher eine besondere Situation, doch ist eine Wiederholung wirklich so unwahrscheinlich?

Auch beim großen Börsenkrach im Jahr 1987 wurde der Handel teilweise ausgesetzt, weil es keine Käufer mehr gab. Noch realistischer sind große Kursverluste bei Aktien-CFDs. Meldet eine Firma Insolvenz an, beträgt der Kursverlust mitunter sogar 100 Prozent. Wer 1.000 Euro investiert hat, steht bei einem Hebel von 100 auf einmal vor einem Verlust von 100.000 Euro.

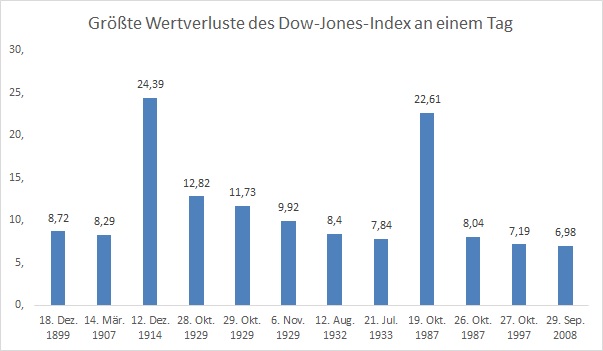

Den größten Tagesverlust musste der Dow Jones 1914 verkraften. 1929 war dagegen vor allem die Kette von verlustreichen Tagen fatal. Der Abwärtstrend begann mit dem schwarzen Donnerstag am 24. Oktober, setzt sich am Freitag fort und erreicht am Montag und Dienstag seinen Höhepunkt. Bis 1933 sank der Dow Jones auf rund ein Viertel. Auffällig ist auch die lange, relativ ruhige Zeit von 1933 bis 1987. Quelle: Djindexes.com, zitiert nach Statista

Es müssen auch nicht immer gleich 20 Prozent Minus sein. Wer mit einem Hebel von 200 handelt, der hat bereits bei einem Kursverlust von 1,0 Prozent das Doppelte seiner Einlage verloren.

Broker ohne Nachschusspflicht

Auf der sicheren Seite ist, wer einen Broker ohne Nachschusspflicht wählt. Das bedeutet zunächst, dass Positionen automatisch aufgelöst werden, wenn die Sicherheitsleistung aufgebraucht ist. Entstehen trotzdem Verluste, beispielsweise weil sich keine Käufer finden, muss der Broker die Verluste tragen.

Die Vorteile eines Verzichts auf die Nachschusspflicht liegen für den Trader klar auf der Hand, ihm drohen keine bösen Überraschungen. Wer mit 2.000 Euro „übrigem“ Geld spekuliert muss nicht damit rechnen, dass plötzlich sein Haus zwangsversteigert wird.

Allerdings gibt es auch Nachteile. So liegt die Sicherheitsleistung bei Brokern ohne Nachschusspflicht oft höher und das Angebot ist deutlich kleiner. Außerdem kann der verpflichtend gesetzte Stop-Loss-Kurs dazu führen, dass eine Position geschlossen wird, bevor sie wieder in die Gewinnzone zurückkehrt.

Diese Broker verzichten auf eine Nachschusspflicht

Vor allem etablierte deutsche Broker bieten Angebote ohne Nachschusspflicht, beispielsweise comdirect oder die Consorsbank. Daneben gibt es mittlerweile aber auch die ersten spezialisierten Forex-Broker, die keinen Ausgleich eines negativen Saldos fordern.

flatex

Der Broker flatex, konzentriert sich auf denWertpapierhandel. Der Vorteil am Handelskonto von flatex ist der, dass der Handel von Aktien und anderen Finanzderivaten über ein und dasselbe Konto erfolgen kann. Ebenso wie die anderen Broker im Test verzichtet auch flatex auf die Nachschusspflicht. Die Konditionen, welche flatex beim Forex Handel anbietet, sind genauso transparent wie günstig.

Jetzt beim Broker anmelden: www.flatex.deInvestitionen in Wertpapiere bergen RisikenConsorsbank

Die Nürnberger Consorsbank verzichtet generell auf eine Nachschusspflicht. Alle Positionen werden automatisch geschlossen, sobald die Sicherheitsleistung aufgebraucht ist. Gelingt das nicht, muss der Broker die Verluste tragen. Hier geht es zum Consorsbank Überblick.

Der Hebel liegt mit 50 allerdings auch unter dem anderer Anbieter, bei denen sich Positionen im Wert 100- oder 200fachen, teilweise sogar des 400fachen der Einzahlung traden lassen. Dafür bietet die Consorsbank ein gutes Informationsangebot, ist seriös und unterliegt der deutschen Finanzmarktaufsicht. Zudem lassen sich beim selben Broker auch reguläre Bank- und Börsengeschäfte abschließen.

Jetzt beim Broker anmelden: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenComdirect

Bei Comdirect haben Kunden die Wahl. Beim regulären CFD-Handel müssen Trader, wie bei fast allen anderen Brokern auch, mit einem Nachschuss rechnen. Auf Wunsch richtet Comdirect aber eine Risikobegrenzung ein, dann wird auf einen Nachschuss verzichtet. Kosten entstehen dafür nicht, auch der Spread ändert sich nicht. Allerdings erhöht sich die Margin von ab 1,0 Prozent auf einheitlich 20,0 Prozent, der maximale Hebel beträgt also nur noch 5,0.

Ähnlich wie die Consorsbank bietet das Unternehmen ein gutes Informations- und Leistungsangebot sowie weitere Bankgeschäfte. Mit Abstand größter Anteilseigner ist die Commerzbank.

Jetzt beim Anbieter anmelden: www.comdirect.deInvestitionen bergen das Risiko von VerlusteniForex

Einer der wenigen spezialisierten Forex- und CFD-Broker ohne Nachschusspflicht ist das Unternehmen iForex aus Zypern. Hier lässt sich mit einem Hebel von bis zu 400 und trotzdem ohne Angst vor einem negativen Saldo handeln. Dabei kann der Verlust bei einzelnen Positionen durchaus höher liegen als die Margin, allerdings nur solange der Gesamtkontostand nicht ins Negative rutscht. Übersteigen beispielsweise die Verluste eines Trades die Margin um 100 Euro, sind aber gleichzeitig noch 100 Euro oder mehr als Bargeld vorhanden oder ist die Margin bei anderen Positionen nicht ausgeschöpft, kann die Position geöffnet bleiben. Sinkt dagegen der Gesamtkontostand ins Minus, werden alle Positionen geschlossen. Wird der Saldo trotzdem negativ, muss er nicht ausgeglichen werden.

iForex ist ein in Zypern beheimateter Broker und wird auch von der dortigen Finanzaufsicht reguliert. Der deutsche Webauftritt wirkt an manchen Stellen noch etwas holprig, allerdings hat das Unternehmen zuletzt einiges investiert. Es bietet seinen Tradern eine tägliche Analyse, einen Wirtschaftskalender, einen WebTrader, die FXnet-Plattform zum Download und Apps für das mobile Trading.

Jetzt beim Broker anmelden: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenFazit

Der Verzicht auf die Nachschusspflicht bringt für die Kunden auch Nachteile, vor allem für Einsteiger überwiegen aber die Vorteile. Attraktive Angebote machen aktuell vor allem die Consorsbank und iForex. iForex bietet dabei den höheren Hebel und das breitere CFD-Angebot. Dafür kann die Consorsbank mit ihrem Status als Vollbank punkten. Sie bietet auch Aktienhandel, Fest- und Tagesgeld an und wird außerdem in Deutschland reguliert und überwacht. Als Tochter der BNP Paribas gehört sie zu einer der größten Bankengruppen weltweit. Bei Comdirect fällt dagegen vor allem der niedrige Hebel negativ auf, mit 5,0 beträgt er nur ein Zehntel desjenigen der Consorsbank.