Barclaycard ist für die Besitzer einer Kreditkarte schon lange ein Begriff: Die Zweigniederlassung des britischen Bankenhauses Barclays kann durch ein besonders attraktives Angebot im Kreditkartenbereich überzeugen und hat sich damit bereits in unterschiedlichen Testberichten durchsetzen können. Während man dabei jedoch über die Kreditkarten des britischen Unternehmens keine Worte mehr verlieren muss, geht das Kreditangebot von Barclaycard oft unter. Wir haben die Kreditkarten, die das Unternehmen anbietet, deshalb einmal genau unter die Lupe genommen, um Sie im Test an unseren Erfahrungen mit dem Barclaycard Kredit teilhaben lassen zu können.

Jetzt zum Testsieger smava!Die besten BarclayCard Kredit Alternativen

- Laufzeit: 12 bis 144 Monate

- Zinssatz: ab 0,68%

- Mindestkreditsumme: 1.000 €

- Laufzeit: 12 bis 84 Monate

- Zinssatz: 3,99%

- Mindestkreditsumme: 5.000 €

- Laufzeit: 12 bis 120 Monate

- Zinssatz: 4,90%

- Mindestkreditsumme: 1.000 €

1. Pro und Contra im Testbericht

- Effektivzinsen schon ab 2,75 Prozent

- Legitimation per Video-Ident

- Sondertilgungen sind kostenfrei möglich

- Optionale Sicherheitspakete

- Planungssicherheit durch feste Zinsen

- Serviceangebot mit informativen Videos

- Kundenfreundliche Voraussetzungen

- Kredite für Selbstständige

- Änderungen am Kredit sind kostenfrei möglich

- Kreditbeträge nur bis zu 35.000 Euro

2. Im Überblick: Der Barclaycard Kredit Steckbrief

- Kreditangebot: Ratenkredit, Ratenkredit für Selbstständige, Autokredit

- Zinssatz: Effektivzins zwischen 2,75 und 6,99 Prozent

- Laufzeiten: 12 bis 84 Monate beim Sofortkredit

- Mindestbeträge: Kredit ab 1.000 Euro

- Maximalbeträge: Kredit von bis zu 35.000 Euro

- Erreichbarkeit des Supports: Erreichbar per E-Mail, Telefon und Post

- Anforderungen Antragsteller: Volljährigkeit, regelmäßiges Einkommen, deutscher Wohnsitz, positiver Schufa-Eintrag

- Regulierung: FCA und PRA

- Sicherheit: Gesetzliche und freiwillige Einlagensicherung von 160 Millionen Euro

- Versicherung: Versicherung bei Todesfall, Arbeitsunfähigkeit und Arbeitslosigkeit möglich

3. Ein objektiver Barclaycard Kredit Testbericht

Kreditplattform: Zweigniederlassung der Barclays Bank

Auf der Suche nach einem Kredit mit attraktiven Konditionen sollten potenzielle Kreditnehmer in ihrem Kredit Vergleich die Kreditplattform beachten, über welche die Kredite angeboten werden. Am häufigsten sind dabei Kreditinstitute in der Branche vertreten: Nach wie vor werden die meisten Kredite von Banken in Anspruch genommen, da hierbei nicht nur die Gewohnheit eine wichtige Rolle spielt, sondern auch das zuverlässige Sicherungsumfeld sowie der ausgebaute Kundensupport, der bei Konkurrenten wie P2P-Plattformen oder Kreditvermittlern nicht gegeben ist.

Auf der Suche nach einem Kredit mit attraktiven Konditionen sollten potenzielle Kreditnehmer in ihrem Kredit Vergleich die Kreditplattform beachten, über welche die Kredite angeboten werden. Am häufigsten sind dabei Kreditinstitute in der Branche vertreten: Nach wie vor werden die meisten Kredite von Banken in Anspruch genommen, da hierbei nicht nur die Gewohnheit eine wichtige Rolle spielt, sondern auch das zuverlässige Sicherungsumfeld sowie der ausgebaute Kundensupport, der bei Konkurrenten wie P2P-Plattformen oder Kreditvermittlern nicht gegeben ist.

Auch Barclaycard ist grundsätzlich als Kreditinstitut tätig – allerdings arbeitet das Unternehmen selbst nicht als Kreditinstitut, sondern kann stattdessen als Zweigniederlassung der Barclays Bank angesehen werden: Das britische Bankhaus blickt auf eine lange Historie zurück, die bereits im Jahre 1690 begann – heute finden Kunden bei Barclays Tagesgeld- und Festgeldkonten vor, während das Geschäft mit Krediten und Kreditkarten dem „Barclaycard“-Zweig überlassen wird. Von Barclaycard wurde bereits im Jahre 1966 die erste Kreditkarte herausgegeben – seit 1991 existiert schließlich auch eine deutsche Niederlassung in Hamburg, die einen deutschsprachigen Kundensupport sicherstellt.

Barclaycard ist als Zweig der Barclays Bank tätig und kann somit als Kreditinstitut angesehen werden. Barclaycard existiert dabei bereits seit den 1960er Jahren und seit dem Jahre 1991 wird darüber hinaus ein deutscher Kundensupport sichergestellt, der über die Hamburger Niederlassung des Unternehmens agiert.

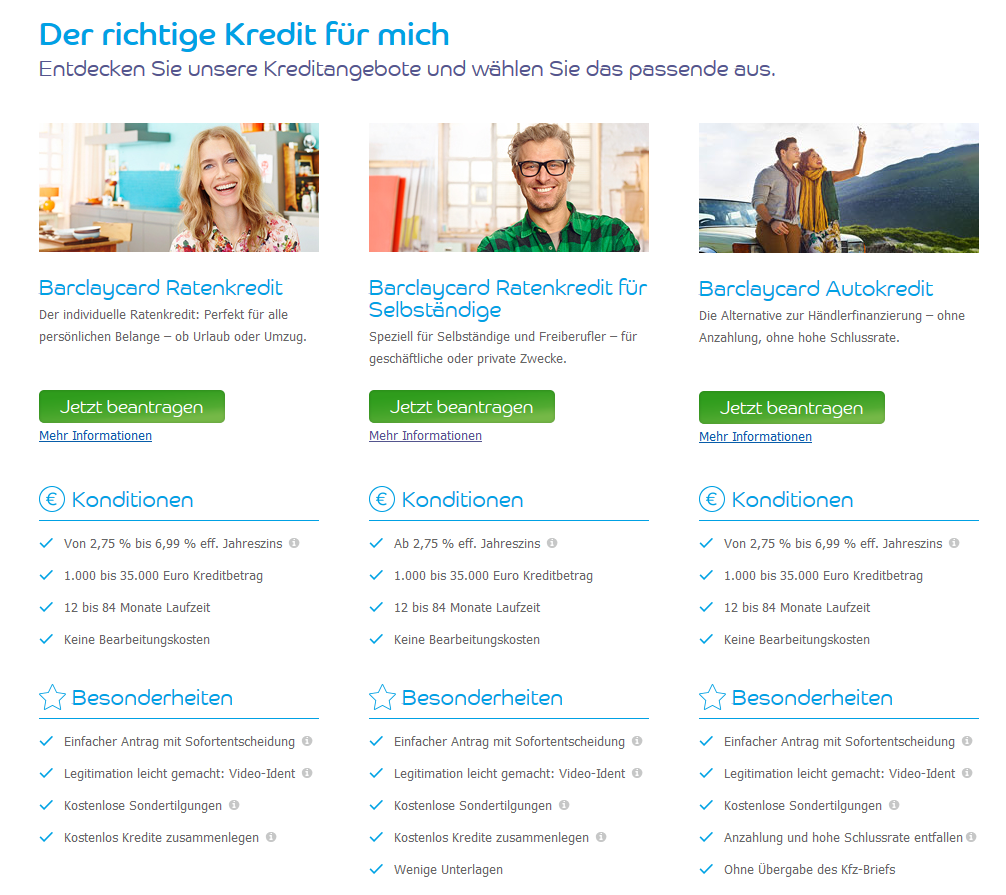

Kreditangebote: Drei Kredite sind insgesamt verfügbar

Da das Angebot hinter Barclaycard in erster Linie auf Kreditkarten ausgelegt ist, fällt das Kredit-Angebot entsprechend klein aus: Bislang sind lediglich drei Kredite beim britischen Unternehmen verfügbar, wobei der Ratenkredit und der Ratenkredit für Selbstständige, die auf der Website des Unternehmens als zwei verschiedene Kredite angeboten werden, sich grundsätzlich kaum unterscheiden.

Da das Angebot hinter Barclaycard in erster Linie auf Kreditkarten ausgelegt ist, fällt das Kredit-Angebot entsprechend klein aus: Bislang sind lediglich drei Kredite beim britischen Unternehmen verfügbar, wobei der Ratenkredit und der Ratenkredit für Selbstständige, die auf der Website des Unternehmens als zwei verschiedene Kredite angeboten werden, sich grundsätzlich kaum unterscheiden.

Zu den Krediten, die bei Barclaycard verfügbar sind, gehört dabei in erster Linie der Ratenkredit, der den Kunden des Unternehmens zur freien Verwendung zur Verfügung steht und dabei sowohl zur Finanzierung von neuen Möbeln als auch zur Ablösung bestehender Kredite verwendet werden kann. Gleiches gilt für den Ratenkredit für Selbstständige, der speziell auf Selbstständige und Freiberufler ausgelegt ist: Im Gegensatz zum normalen Ratenkredit der Barclaycard sowie zum Autokredit fällt der Zinssatz beim Ratenkredit für Selbstständige mit maximal 8,99 Prozent höher aus als bei den restlichen verfügbaren Krediten.

Bei Barclaycard sind zurzeit drei bzw. im Grunde nur 2 ½ Kredite verfügbar: Mit dem Ratenkredit des Unternehmens geht sowohl ein Autokredit als auch der Ratenkredit für Selbstständige einher, der sich von den anderen Krediten lediglich durch seinen hohen maximalen Effektivzins von 8,99 Prozent unterscheidet. Ansonsten gleichen sich die Konditionen der einzelnen Kredite – einzig mit dem Unterschied, dass der Autokredit des Unternehmens an einen Verwendungszweck gebunden ist.

Jetzt zum Testsieger smava!Kreditkonditionen: Effektivzins ab 2,75 Prozent

Kunden, die Erfahrungen mit dem Barclaycard Kredit sammeln möchten, können sich über einen niedrigen Effektivzins ab 2,75 Prozent freuen. Ein Effektivzins dieser Höhe ist sowohl beim Ratenkredit als auch beim Autokredit sowie beim Ratenkredit für Selbstständige bei entsprechender Bonität möglich – maximal beläuft sich der Effektivzins beim Raten- und beim Autokredit auf 6,99 Prozent, während er beim Ratenkredit für Selbstständige auf bis zu 8,99 Prozent ansteigen kann. In puncto Laufzeit sowie in Bezug auf den Kreditbetrag schenken sich die Kredite des Unternehmens jedoch nichts: Die Laufzeit fällt bei allen Angeboten mit 12 bis 84 Monaten ebenso gleich aus wie die Kreditsumme, die sich sowohl beim Ratenkredit als auch beim Autokredit auf 1.000 bis 35.000 Euro belaufen kann.

Kunden, die Erfahrungen mit dem Barclaycard Kredit sammeln möchten, können sich über einen niedrigen Effektivzins ab 2,75 Prozent freuen. Ein Effektivzins dieser Höhe ist sowohl beim Ratenkredit als auch beim Autokredit sowie beim Ratenkredit für Selbstständige bei entsprechender Bonität möglich – maximal beläuft sich der Effektivzins beim Raten- und beim Autokredit auf 6,99 Prozent, während er beim Ratenkredit für Selbstständige auf bis zu 8,99 Prozent ansteigen kann. In puncto Laufzeit sowie in Bezug auf den Kreditbetrag schenken sich die Kredite des Unternehmens jedoch nichts: Die Laufzeit fällt bei allen Angeboten mit 12 bis 84 Monaten ebenso gleich aus wie die Kreditsumme, die sich sowohl beim Ratenkredit als auch beim Autokredit auf 1.000 bis 35.000 Euro belaufen kann.

In Bezug auf die Konditionen, die mit den Krediten des britischen Unternehmens einhergehen, sollte man zudem beachten, dass Barclaycard keinerlei Bearbeitungsgebühren erhebt, die bereits seit 2014 verboten und nunmehr von seriösen Anbietern aus den Preis- und Leistungsverzeichnissen gestrichen wurden – da die Bearbeitungsgebühr für Services erhoben wurde, die vom Kreditinstitut ohnehin durchgeführt werden müssen, hat sie sich zuletzt als ungerechtfertigt erwiesen. Zu guter Letzt können wir schließlich im Barclaycard Kredit Test festhalten, dass auch Sondertilgungen beim britischen Unternehmen kostenfrei möglich sind, was zu einer positiven Bewertung im Testbericht geführt hat.

Die verfügbaren Kredite bei Barclaycard unterscheiden sich in Bezug auf die Konditionen kaum: Die Kreditsumme kann bei allen Krediten zwischen 1.000 und 35.000 Euro liegen und auch die Laufzeit wird unabhängig vom Kredit auf 12 bis 84 Monate begrenzt. Unterschiede gibt es in erster Linie in Bezug auf den Effektivzins: Dieser beginnt zwar bei allen Krediten bei 2,75 Prozent, allerdings beläuft er sich beim Ratenkredit und beim Autokredit maximal auf 6,99 Prozent, während der Effektivzins beim Ratenkredit für Selbstständige bis zu 8,99 Prozent betragen kann.

Flexibilität bei Kreditänderungen: BarclayCard Kredit Erfahrungen sind gut

Die Flexibilität spielt bei der Suche nach dem besten Kredit ebenfalls eine große Rolle, wie auch unser Vergleich deutlich machen konnte. Barclaycard punktet dabei im Test durch ein hohes Maß an Flexibilität: Sondertilgungen sind beispielsweise jederzeit kostenfrei möglich – um eine Sondertilgung vorzunehmen, müssen Kunden sich lediglich an den Support des britischen Unternehmens wenden und mit einem Mitarbeiter von Barclaycard sämtliche Einzelheiten besprechen. Auch eine vollständige Ablösung des Kredites vor Ende der Laufzeit ist grundsätzlich möglich, allerdings ist eine solche vorzeitige Ablösung bei Barclaycard an verschiedene Bedingungen geknüpft:

Die Flexibilität spielt bei der Suche nach dem besten Kredit ebenfalls eine große Rolle, wie auch unser Vergleich deutlich machen konnte. Barclaycard punktet dabei im Test durch ein hohes Maß an Flexibilität: Sondertilgungen sind beispielsweise jederzeit kostenfrei möglich – um eine Sondertilgung vorzunehmen, müssen Kunden sich lediglich an den Support des britischen Unternehmens wenden und mit einem Mitarbeiter von Barclaycard sämtliche Einzelheiten besprechen. Auch eine vollständige Ablösung des Kredites vor Ende der Laufzeit ist grundsätzlich möglich, allerdings ist eine solche vorzeitige Ablösung bei Barclaycard an verschiedene Bedingungen geknüpft:

- Der Kredit kann frühestens sechs Monate nach Beginn der Laufzeit komplett zurückgezahlt werden (sechsmonatige Kündigungssperrfrist)

- Vom Zeitpunkt der Kündigung an läuft der Kredit noch drei Monate weiter (dreimonatige Kündigungsfrist

- Eine komplette Ablösung des Kredits geht mit Gebühren einher – wie hoch diese ausfallen, ist jedoch vom individuellen Fall abhängig

Um nicht nur flexibel zu bleiben, sondern um sich beim Umgang mit dem Kredit der Barclaycard zudem noch besonders sicher zu fühlen, bietet das Unternehmen verschiedene Versicherungspakete an, die der Kunde zu seinem Kredit hinzubuchen kann. Diese Sicherheitspakete schützen den Kunden gegen eine kleine Erhöhung der monatlichen Rate im Falle einer unverschuldeten Arbeitslosigkeit, einer Arbeitsunfähigkeit oder auch im Todesfall vor finanziellen Schäden und sind dabei sowohl für Angestellte und Selbstständige als auch für Beamte und Rentner verfügbar.

Die Kredite der Barclaycard sind durchaus flexibel: Kunden können jederzeit kostenfreie Sondertilgungen vornehmen und auch eine komplette Ablösung des Kredits ist unter Beachtung verschiedener Bedingungen durchaus möglich. Neben Sondertilgungen und vorzeitigen Ablösungen kann der Kunde auch von einer Kreditabsicherung profitieren, die vor finanziellen Schulden im Falle einer Arbeitslosigkeit, Arbeitsunfähigkeit oder im Todesfall schützt.

Voraussetzungen: Hier gibt es kaum Probleme

Kredite, die bei Banken in Anspruch genommen werden, gehen häufig mit großen Stolpersteinen einher: Da die Banken in Bezug auf ihre Kunden auf Nummer sicher gehen möchten, vergeben Sie Kredite in der Regel nicht an jedermann – stattdessen müssen Kunden verschiedene Voraussetzungen erfüllen, bevor sie einen Kredit in Anspruch nehmen können. Während diese Voraussetzungen bei einigen Kreditinstituten nahezu unerfüllbar erscheinen, knüpft Barclaycard seine Kredite an moderate Voraussetzungen. So müssen Kunden, die einen Kredit bei Barclaycard in Anspruch nehmen müssen, mindestens volljährig sein und zudem einen Wohnsitz in Deutschland vorweisen können. Neben einem positiven Schufa-Scoring muss zudem selbstverständlich auch ein stabiles regelmäßiges Einkommen gegeben sein, das es dem Kunden ermöglicht, seinen Kredit auch zuverlässig abzubezahlen.

Kredite, die bei Banken in Anspruch genommen werden, gehen häufig mit großen Stolpersteinen einher: Da die Banken in Bezug auf ihre Kunden auf Nummer sicher gehen möchten, vergeben Sie Kredite in der Regel nicht an jedermann – stattdessen müssen Kunden verschiedene Voraussetzungen erfüllen, bevor sie einen Kredit in Anspruch nehmen können. Während diese Voraussetzungen bei einigen Kreditinstituten nahezu unerfüllbar erscheinen, knüpft Barclaycard seine Kredite an moderate Voraussetzungen. So müssen Kunden, die einen Kredit bei Barclaycard in Anspruch nehmen müssen, mindestens volljährig sein und zudem einen Wohnsitz in Deutschland vorweisen können. Neben einem positiven Schufa-Scoring muss zudem selbstverständlich auch ein stabiles regelmäßiges Einkommen gegeben sein, das es dem Kunden ermöglicht, seinen Kredit auch zuverlässig abzubezahlen.

Die Voraussetzungen, die vom potenziellen Kreditnehmer erfüllt werden müssen, dienen dabei allerdings nicht ausschließlich der Absicherung des Kreditinstitutes: Während sich die Bank selbstverständlich vor teuren und zeitaufwendigen Mahnverfahren schützen möchte, dienen die Voraussetzungen für einen Kredit bei Unternehmen wie Barclaycard auch zum Schutz des Kunden. Kann dieser die Voraussetzungen nicht erfüllen, erhält er keinen Kredit – demnach besteht allerdings auch keine Gefahr einer (Neu-)Verschuldung, die mit den mangelnden Voraussetzungen einhergehen könnte.

Barclaycard setzt nur wenige Bedingungen voraus, die vom potenziellen Kreditnehmer erfüllt werden müssen: Kunden müssen volljährig sein sowie einen Wohnsitz in Deutschland, ein positives Schufa-Scoring und ein stabiles und geregeltes Einkommen vorweisen können, um einen Kredit bei Barclaycard erhalten zu können. So schützt sich das Unternehmen nicht nur selbst vor teuren und aufwendigen Mahnverfahren, sondern es schützt dabei auch den Kunden vor einer (Neu-)Verschuldung.

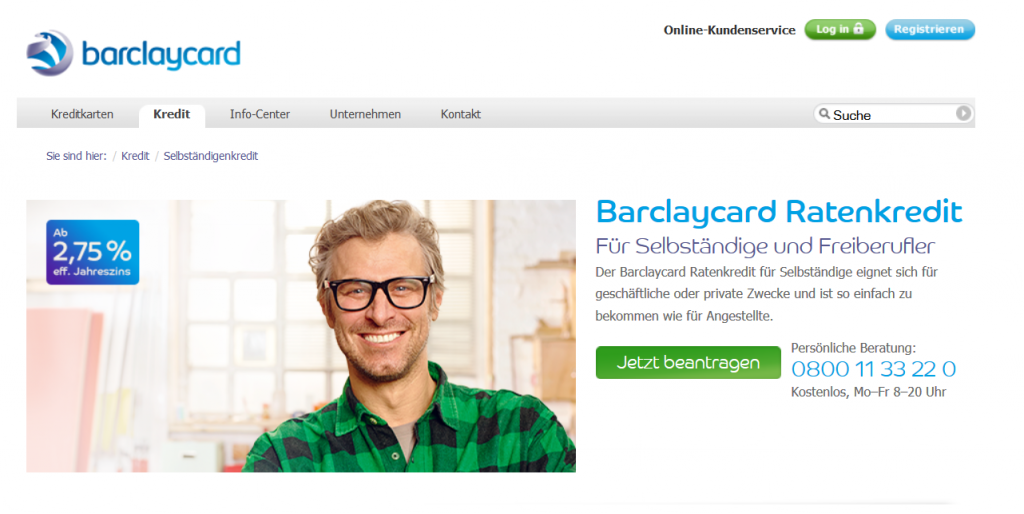

Schüler, Studenten, Selbständige: Spezielle Angebote

Schüler, Studenten und Selbstständige tun sich in der Regel sehr schwer damit, einen Kredit bei seriösen Anbietern zu erhalten, da sie meist nur ein kleines, ein unregelmäßiges oder nur ein vorübergehendes Einkommen vorweisen können. Aufgrund dessen sind solche Kundengruppen auch bei Barclaycard nicht gern gesehen – trotzdem hat sich das Unternehmen zumindest für Selbstständige etwas einfallen lassen: Selbstständige können bei Barclaycard einen Kredit erhalten, der sich in Bezug auf seine Konditionen kaum vom Kredit für Angestellte oder Rentner unterscheidet – allerdings fällt hierbei der effektive Jahreszins mit bis zu 8,99 Prozent höher aus als der Effektivzins beim Raten- und beim Autokredit, der sich „nur“ auf maximal 6,99 Prozent belaufen kann.

Schüler, Studenten und Selbstständige tun sich in der Regel sehr schwer damit, einen Kredit bei seriösen Anbietern zu erhalten, da sie meist nur ein kleines, ein unregelmäßiges oder nur ein vorübergehendes Einkommen vorweisen können. Aufgrund dessen sind solche Kundengruppen auch bei Barclaycard nicht gern gesehen – trotzdem hat sich das Unternehmen zumindest für Selbstständige etwas einfallen lassen: Selbstständige können bei Barclaycard einen Kredit erhalten, der sich in Bezug auf seine Konditionen kaum vom Kredit für Angestellte oder Rentner unterscheidet – allerdings fällt hierbei der effektive Jahreszins mit bis zu 8,99 Prozent höher aus als der Effektivzins beim Raten- und beim Autokredit, der sich „nur“ auf maximal 6,99 Prozent belaufen kann.

Der Effektivzins ist dabei nicht nur beim Kredit für Selbstständige von der Bonität des Kunden abhängig: Je geringer die Bonität des Kunden ist, umso höher steigt der Effektivzins an. Somit schützt sich das Unternehmen vor Zahlungsausfällen, die bei Kunden mit geringer Bonität weitaus häufiger anfallen können als bei Kreditnehmern, die ein entsprechendes Einkommen mitbringen.

Auch bei Barclaycard wachsen Kredite für Schüler, Studenten und Selbstständige leider nicht am Baum: Während für Schüler und Studenten überhaupt kein Kreditangebot vorhanden ist, können Selbstständige bei Barclaycard Kredite zu fast denselben Konditionen in Anspruch nehmen, die auch mit dem regulären Ratenkredit einhergehen – einzig der Effektivzins beläuft sich hier auf maximal 8,99 Prozent, während er beim regulären Ratenkredit bis zu 6,99 Prozent betragen kann.

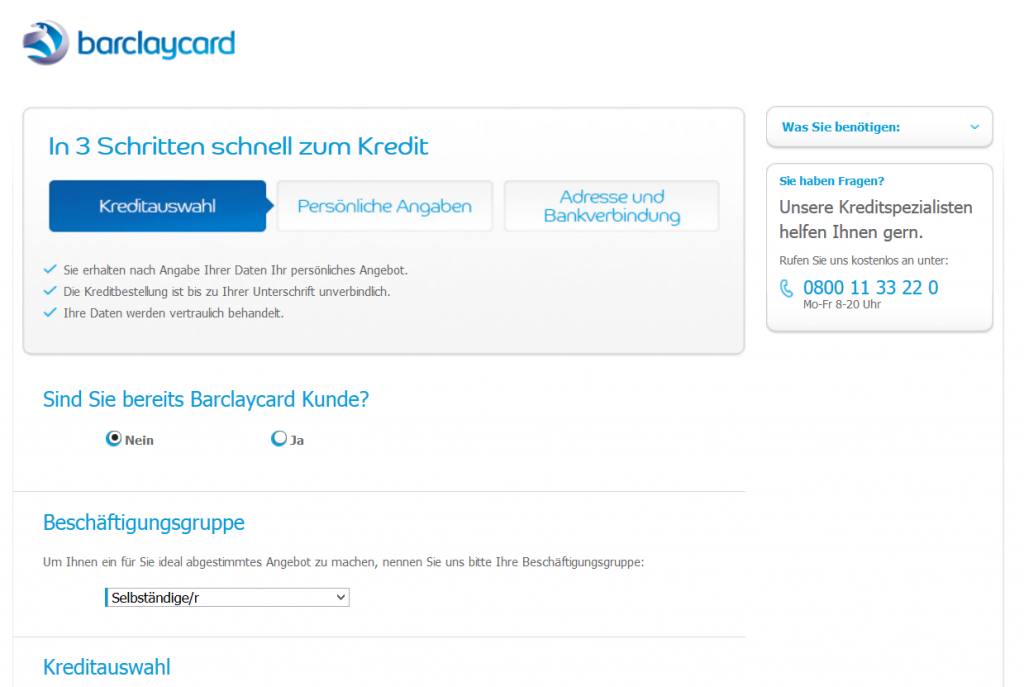

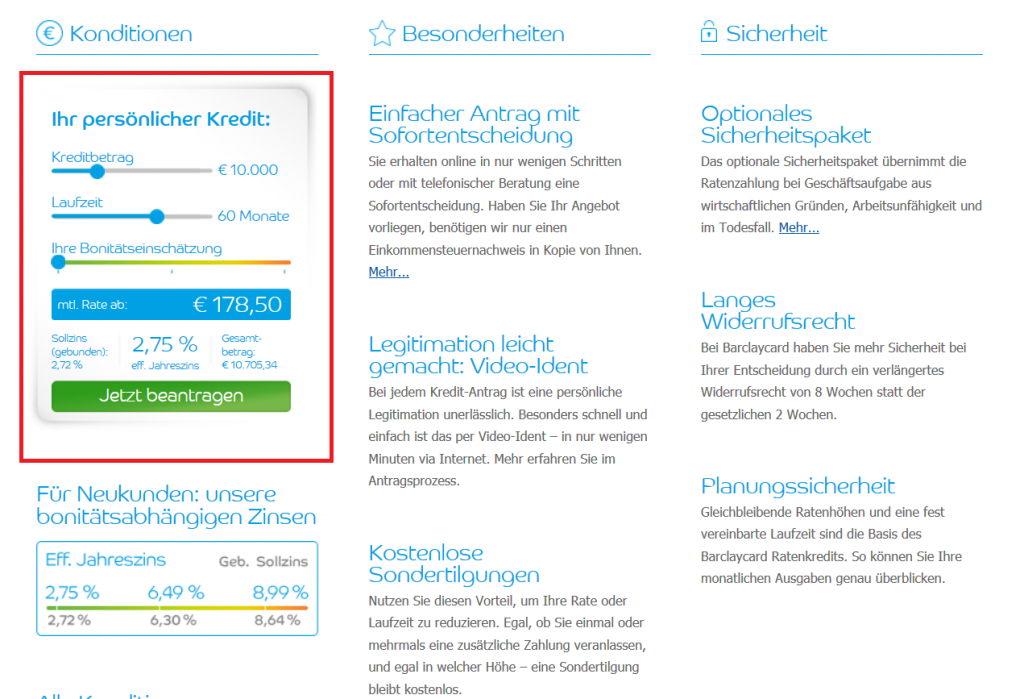

Webseite und Kreditrechner: Kein Grund zur Klage

In unserem Barclaycard Testbericht können wir festhalten, dass die Website des britischen Unternehmens durchaus zu überzeugen weiß: Mit einer ansprechenden Farbgebung und einem benutzerfreundlichen Layout versehen erleichtert sie das Surfen und ermöglicht es dem Interessenten, aufgrund der sinnvoll angeordneten Unterseiten, genau die Information zu finden, die er sucht.

In unserem Barclaycard Testbericht können wir festhalten, dass die Website des britischen Unternehmens durchaus zu überzeugen weiß: Mit einer ansprechenden Farbgebung und einem benutzerfreundlichen Layout versehen erleichtert sie das Surfen und ermöglicht es dem Interessenten, aufgrund der sinnvoll angeordneten Unterseiten, genau die Information zu finden, die er sucht.

Der Kreditrechner des Unternehmens geht dabei jedoch schnell unter: Wählt man einen Kredit aus und studiert die Konditionen und Services, die mit diesem Kredit einhergehen, findet man den Kreditrechner des Unternehmens in der rechten Spalte, etwa in der Mitte der Seite. Hier kann der Kunde mithilfe eines Schiebereglers seinen gewünschten Kreditbetrag sowie die bevorzugte Laufzeit festlegen und darüber hinaus angeben, wie es um seine Bonität bestellt ist – dieser Faktor ist bei der Kreditanfrage von besonders großer Bedeutung. Sind sämtliche Angaben gemacht, kann der Kunde direkt erkennen, wie hoch sein effektiver Jahreszins und damit seine monatliche Rate ausfallen würde – fallen diese beiden Werte zu seiner Zufriedenheit aus, kann der seine Angaben mit einem Klick auf „Jetzt beantragen“ direkt in seinen Kreditantrag übertragen.

Kunden, die mit dem Barclaycard Kredit Erfahrungen sammeln möchten, können sich auf der sinnvoll aufgebauten und benutzerfreundlich gestalteten Website des Unternehmens über dessen Angebot informieren. Vor der Beantragung eines Kredits ist es dabei zudem möglich, im Kreditrechner den bevorzugten Kreditbetrag, die Laufzeit und die Bonitätseinschätzung einzugeben und diese daraufhin direkt in den Kreditantrag zu übertragen.

Jetzt zum Testsieger smava!Regulierung und Sicherheit: Britische Regulierung

Kreditnehmer, die Erfahrungen mit Barclaycard und den Krediten des britischen Unternehmens sammeln möchten, müssen zu keinem Zeitpunkt um ihr Kapital oder um ihre Daten fürchten: Eine Regulierung, die einen vertrauenswürdigen Umgang mit Kundengeldern und –Daten sicherstellt, ist bei Barclaycard durch die britische Financial Conduct Authority (FCA) sowie durch die Prudential Regulation Authority (PRA) gegeben.

Kreditnehmer, die Erfahrungen mit Barclaycard und den Krediten des britischen Unternehmens sammeln möchten, müssen zu keinem Zeitpunkt um ihr Kapital oder um ihre Daten fürchten: Eine Regulierung, die einen vertrauenswürdigen Umgang mit Kundengeldern und –Daten sicherstellt, ist bei Barclaycard durch die britische Financial Conduct Authority (FCA) sowie durch die Prudential Regulation Authority (PRA) gegeben.

Sollte das Unternehmen trotzdem eines Tages einmal Insolvenz anmelden müssen, besteht für den Kunden auch dann kein Grund zur Sorge: Die Einlagensicherung, die Kunden im Falle einer Insolvenz einer Bank für ihre Verluste entschädigt, ist bei Barclaycard nicht nur auf gesetzlicher Ebene bis zu einer Höhe von 100.000 Euro pro Kunde gewährleistet, sondern darüber hinaus verfolgt das Unternehmen auch eine freiwillige Einlagensicherung, die das Kapital der Kunden bis zu einer Höhe von 160 Millionen Euro absichert. Diese Einlagensicherung geht über das Financial Services Compensation Scheme (FSCS) sowie durch den deutschen Einlagensicherungsfonds des Bundesverbandes deutscher Banken e. V. vonstatten, wie unser Barclaycard Kredit Testbericht gezeigt hat.

In puncto Sicherheit können wir im Barclaycard Kredit Test ein positives Ergebnis verzeichnen: Das Unternehmen bringt nicht nur eine zuverlässige Regulierung durch die britische FCA und die PRA mit, sondern ist darüber hinaus mit einer Einlagensicherung durch das Financial Services Compensation Scheme sowie durch den Einlagensicherungsfonds des Bundesverbandes deutscher Banken e. V. verbunden, die das Kapital des Kunden bis zu einer Höhe von 160 Millionen Euro vor unverschuldeten Verlusten absichert.

Kontakt & Service: Videos überzeugen im Test

Kunden schätzen in der Regel einen kompetenten und möglichst deutschsprachigen Support, den sie bei Fragen und Problemen rund um ihren Kredit bei Barclaycard kontaktieren können. Dieser Support ist beim britischen Unternehmen gegeben und ist dank der Hamburger Niederlassung der britischen Bank sogar in deutscher Sprache erreichbar. Kunden können sich dabei sowohl per Telefon als auch per E-Mail und per Post an den Support des Unternehmens wenden – eine Rückruffunktion oder ein Live Chat, der in unserer modernen Welt gern gesehen ist, sind jedoch leider bei Barclaycard nicht vorhanden, wie unser Test gezeigt hat.

Kunden schätzen in der Regel einen kompetenten und möglichst deutschsprachigen Support, den sie bei Fragen und Problemen rund um ihren Kredit bei Barclaycard kontaktieren können. Dieser Support ist beim britischen Unternehmen gegeben und ist dank der Hamburger Niederlassung der britischen Bank sogar in deutscher Sprache erreichbar. Kunden können sich dabei sowohl per Telefon als auch per E-Mail und per Post an den Support des Unternehmens wenden – eine Rückruffunktion oder ein Live Chat, der in unserer modernen Welt gern gesehen ist, sind jedoch leider bei Barclaycard nicht vorhanden, wie unser Test gezeigt hat.

Auch das Serviceangebot des britischen Unternehmens fällt eher klein aus – dafür ist jedoch alles vorhanden, was der Kunde bei seiner Recherche benötigen könnte: Informationen zum Sicherheitspaket des Unternehmens gehen hier mit Ratgebern zum Kreditantrag sowie zur Schufa und dem Schufa-Scoring einher, während in der Download-Sektion wichtige Dokumente heruntergeladen werden können. Im Barclaycard Test hat jedoch ein anderer Bereich des Kundenservices ganz besonders überzeugt: In der Video-Sektion erwarten den Kunden ansprechende Videos, in denen sämtliche Informationen zum Ratenkredit, zum Kredit für Selbstständige, zum Kreditantrag und zu verschiedenen anderen Themen kurz und anschaulich dargestellt werden. Da bislang nur wenige Kreditinstitute ein ähnliches Angebot bereithalten, konnte Barclaycard mit dem Video-Angebot im Vergleich besonders überzeugen.

Wie unser Barclaycard Testbericht gezeigt hat, kann das britische Unternehmen insbesondere durch sein Serviceangebot überzeugen, das mit interessanten Informationsvideos einhergeht, die ansonsten nur von wenigen anderen Anbietern in dieser Form angeboten werden. Ansonsten hat der Servicebereich des Unternehmens jedoch nicht viel mehr zu bieten und auch der deutschsprachige Kundensupport ist „nur“ per Telefon, Mail und per Post erreichbar.

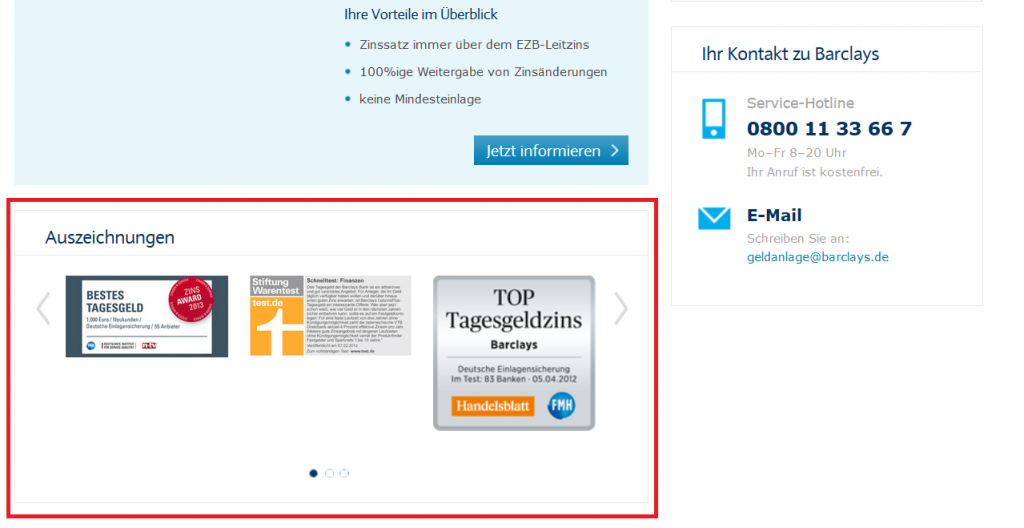

Fachmeinungen: Auszeichnungen für Barclays

Unser Testbericht hat gezeigt, dass Barclaycard selbst keinerlei Auszeichnungen mitbringt – stattdessen wurde das „Mutterunternehmen“ Barclays bislang bereits mehrfach von Experten der Branche ausgezeichnet. Da diese Auszeichnungen sich jedoch selbstverständlich nicht mit den Krediten hinter Barclaycard befassen, sind sie für Kunden des Unternehmens im Grunde irrelevant – trotzdem möchten wir es uns nicht nehmen lassen, Sie trotzdem an den Auszeichnungen teilhaben zu lassen, die das Unternehmen bislang entgegennehmen konnte:

- de: Note 1,8 im Festzinsvergleich 2012

- de: Note 2,0 im Tagesgeldvergleich 2012

- de: Note 1,8 im Festzinsvergleich 2013

- €uro am Sonntag: „Sehr empfehlenswert“ im Produktcheck Tagesgeld 2012

- N-tv: Zins-Award 2013

- Handelsblatt: Top-Tagesgeldzins 2012

- N-tv: Zins-Award „Bestes Tagesgeld“ 2013

Wie unser Barclaycard Kredit Test gezeigt hat, wurde das Kreditangebot des britischen Unternehmens bislang noch nicht von Experten der Branche ausgezeichnet. Stattdessen kann das „Mutterunternehmen“ Barclays einige Auszeichnungen vorweisen, die ihm im Laufe der letzten Jahre für sein Tagesgeld- und Festgeldangebot verliehen wurden.

Jetzt Kreditkarte beantragen: www.barclaycard.deInvestitionen bergen das Risiko von Verlusten4. Fazit: Barclaycard bringt ein kundenfreundliches Angebot mit

Im Barclaycard Test konnten wir festhalten, dass das britische Unternehmen insgesamt ein recht kundenfreundliches Angebot mitbringt: Im Test konnten insbesondere die überschaubaren Voraussetzungen überzeugen, während wir ebenso vom Testergebnis aus den Bereichen „Konditionen“, „Sicherheit“ und „Kredite für Selbstständige“ begeistert waren. Schwächen gibt es lediglich in Bezug auf die fehlenden Auszeichnungen für das Kreditangebot zu verzeichnen, während auch ein höheres Maß an Flexibilität und ein größeres Angebot an Krediten wünschenswert wären. Alles in allem konnte das Angebot von Barclaycard im Test jedoch definitiv überzeugen, was sich auch in der Bewertung unseres Testberichtes deutlich gemacht hat, während auch skeptische Kunden Erfahrungen mit Barclaycard sammeln können, die einen positiven Umgang mit Krediten versprechen.

Im Barclaycard Test konnten wir festhalten, dass das britische Unternehmen insgesamt ein recht kundenfreundliches Angebot mitbringt: Im Test konnten insbesondere die überschaubaren Voraussetzungen überzeugen, während wir ebenso vom Testergebnis aus den Bereichen „Konditionen“, „Sicherheit“ und „Kredite für Selbstständige“ begeistert waren. Schwächen gibt es lediglich in Bezug auf die fehlenden Auszeichnungen für das Kreditangebot zu verzeichnen, während auch ein höheres Maß an Flexibilität und ein größeres Angebot an Krediten wünschenswert wären. Alles in allem konnte das Angebot von Barclaycard im Test jedoch definitiv überzeugen, was sich auch in der Bewertung unseres Testberichtes deutlich gemacht hat, während auch skeptische Kunden Erfahrungen mit Barclaycard sammeln können, die einen positiven Umgang mit Krediten versprechen.

Fragen & Antworten zur Barclaycard

Wo hat der Anbieter seinen Hauptsitz?

Barclaycard hat ihren Hauptsitz in Northampton, UK.

Handelt es sich bei der Barclaycard um einen reinen Kreditkartenanbieter?

Nein. Barclaycard bietet verschiedene Finanzdienstleistungen an.

Hält die Barclaycard auch eine mobile Lösung bereit?

Ja, die Barclaycard stellt eine kostenlose Banking-App zur Verfügung.

Bietet Barclaycard ihren Kunden Boni?

Ja. Barclaycard bietet ihren Kunden einen Willkommensbonus und einen Werbebonus an.