Unseren Spieltrieb befriedigen

Es klingt vielleicht seltsam, aber für die meisten Börsianer ist Spiel und Unterhaltung ein sehr wichtiges Kriterium. Einen Trading-Plan zu haben und diesem auch noch diszipliniert zu folgen, ist schlicht anstrengend und langweilig. Viele Börsenanfänger wissen dabei noch nicht einmal, dass sie die Verhaltensweisen eines Spielers angenommen haben. Ohne einen Handelsansatz mit statistischem Vorteil hat man langfristig nur eine geringe Überlebenschance. Profis wollen nicht spielen, sondern gewinnen.

Mathematischer Wettbewerbsvorteil

Um mit dem Risiko spielen zu können, ist es unerlässlich, die statistischen Daten des eigenen Handelssystems zu kennen. Wer nicht weiß, was er riskiert, der riskiert oft alles. Und die „richtige“ Verlusthöhe kann nur über das eigene Handelssystem bestimmt werden.

Märkte sind nicht beherrschbar, und das eigene Risiko ist das absolut Einzige, das ein Trader kontrollieren kann. Anfänger lassen oft ihre Positionen so lange laufen, bis sie im Gewinn sind. Das geht oft gut, doch irgendwann werden sie pleite aus dem Markt ausscheiden. Das eigene Ego war dabei der Stolperstein. Niemand möchte als „Verlierer“ bezeichnet werden. Daher versucht man alles, um dieser Rolle zu entkommen: Eine Verlustposition wird deshalb bis zum bitteren Ende gehalten. Am besten ist es deshalb, wenn man sich mit dem Gedanken anfreundet, dass häufige, aber kleine Verluste annehmbar sind. Wenn Sie ein funktionierendes Handelssystem haben, dann ist das Money-Management das wichtigste Werkzeug, um zu überleben.

König der Spekulanten: Jesse Livermore

Dass sich Risiko-Management und die eigene Persönlichkeit nicht unbedingt vertragen müssen, zeigt der Absturz des vielleicht berühmtesten Traders aller Zeiten Jesse Livermore (1877-1940). Er bewegte sich stets auf einem schmalen Grat zwischen Ruhm und Ruin. Drei Mal erzielte er an der Börse großen Reichtum, den er zu einem späteren Zeitpunkt wieder verspielte.

Wenn man Livermores Biographie liest, dann merkt man, dass er sein Vermögen immer mit bemerkenswerter Disziplin erzielte. Doch irgendwann zeigt sich dann seine Egomanie. Er hatte ein übersteigertes Selbstwertgefühl. Er liebte Partys, Autos, Yachten und Frauen. Er war ein besonderer Mensch, doch er scheiterte an seinem unausgeglichenen Charakter.

Das Murmelspiel

Eine Autorität auf dem Gebiet des Money-Managements ist Ralph Vince. Er hat ein Experiment mit 40 Studenten durchgeführt. Keiner der Studenten kannte sich mit Money-Management aus. Jeder Student sollte nun am Computer ein Murmelspiel spielen. Die Murmeln waren zu 60% blau und zu 40% schwarz. Die blauen Murmeln bedeuteten Gewinn, die schwarzen Verlust. Das positive Gewinnverhältnis betrug also für alle Studenten 60:40. Jeder der Studenten erhielt ein Anfangskapital von 1.000 Dollar, und man musste bei jeder Spielrunde setzen.

Der Einsatz pro Spiel war nicht vorgegeben, er konnte von den Studenten selbst bestimmt werden. Sieger des Spiels war, wer nach 100 Spielrunden das meiste Geld gewonnen hatte. Das Ergebnis des Experiments war unglaublich. Obwohl jeder Spieler eine Gewinnwahrscheinlichkeit von 60% hatte, waren am Ende des Spiels nur 2 Spieler in der Gewinnzone.

Trotz der günstigen Ausgangslage konnten also nur 5% der Spieler Gewinne erzielen, weil alle übrigen zu viel Geld pro Spielrunde gesetzt hatten. Hätte jeder Spieler pro Runde nur 50 Dollar eingesetzt, hätten am Ende alle Spieler im Gewinn sein können.

Nichts anderes passiert an der Börse. Wer ein Gewinnsystem besitzt, muss nicht zwangsläufig auch ein Gewinner sein. Ohne Money-Management und Disziplin kann man kein erfolgreicher Trader werden.

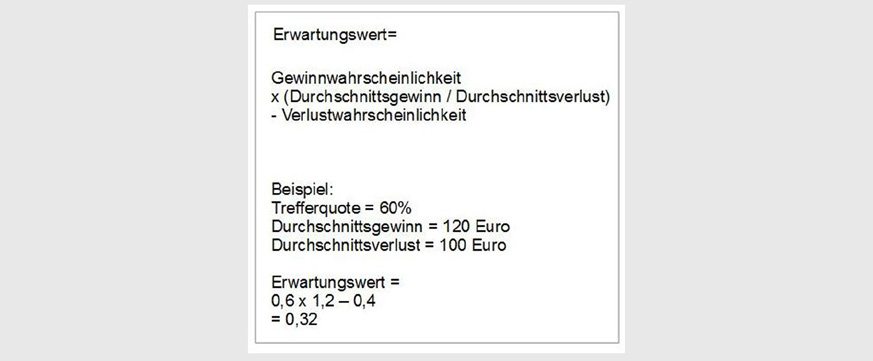

Grundvoraussetzung ist ein positiver Erwartungswert

Um an der Börse Gewinne zu erzielen, ist ein positiver Erwartungswert notwendig. Der Erwartungswert bezieht sich auf die Geldsumme, die pro eingesetztem Euro im Durchschnitt verdient wird.

Kapitaleinsatz

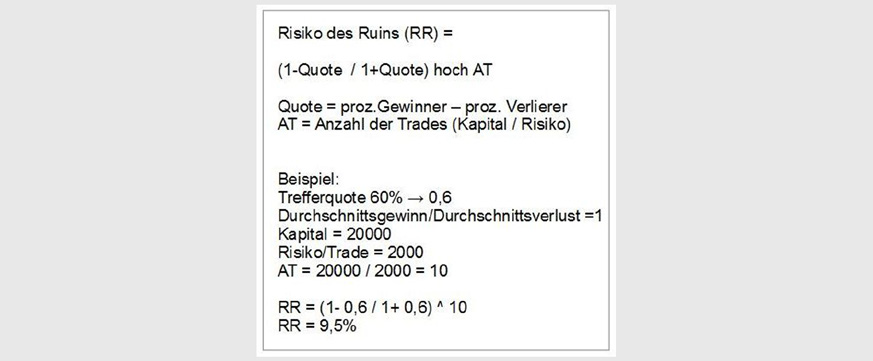

Bei einem positiven Handelssystem können Sie dauerhaft nur verlieren, wenn Sie zu viel von Ihrem Kapital einsetzen. Risiko ist demnach der Kapitalbetrag, der bei einem Verlust-Trade verlorengeht. Die richtige Höhe des Risikos steht in einem mathematischen Zusammenhang mit der Höhe Ihres Kapitals, der Höhe des Erwartungswertes und Ihrer persönlichen Risikoneigung.

Das Risiko des Ruins sollte so klein sein, dass ein Totalverlust nahezu unmöglich ist.

Diese Rechnung zeigt eine vereinfachte Formel. Die Berechnung geht davon aus, dass der Durchschnittsgewinn und der Durchschnittsverlust ungefähr gleich hoch sind. Die vereinfachte Formel soll ein Gefühl für das richtige Maß geben. Für das Überleben an der Börse darf man nicht zu viel riskieren. In der Praxis fließen noch mehr Einflussfaktoren in die Berechnung ein. Nicht jeder Trade hat die gleichen Gewinnchancen, und ein Pyramidisieren des Einsatzes kann nicht berücksichtigt werden.

Fazit:

Risiko ist der Verlustbetrag als prozentualer Anteil des Kapitals, den man bei einem Trade zu verlieren bereit ist. Die meisten professionellen Trader setzen je Trade einen Betrag ein, der unter 1% des Kapitals liegt. Da private Trader oft unterkapitalisiert sind, muss man ihnen ein erhöhtes Risiko zugestehen. In Abhängigkeit zum Erwartungswert sollte das Risiko zwischen 1-3 % betragen. Wer über 3% seines Kapitals riskiert, der lebt sehr gefährlich.